财联社11月5日讯(记者 邹俊涛)11月5日下午,贵阳银行召开2024年第三季度业绩说明会。会上,有投资者直指贵阳银行三季报“营收和利润增长率很不理想”,董事长张正海解释下滑原因并表示,后续将会加大投放力度等措施,推动盈利指标保持平稳。

而针对近期市场热议的调降存量房贷利率对银行盈利造成的影响,首席财务官李云表示,截止9月末,母公司个人住房按揭贷款余额211.5亿元,本次利率调降对本行盈利实现的影响有限。

此外,有投资者针对贵阳银行三季度不良率好转原因、贷款增速放缓等话题提问,贵阳银行管理层也给出解答。

值得一提的是,本次业绩说明会上,多位投资者再次要求贵阳银行提高分红率,贵阳银行管理层仍然仅表示会“综合考虑投资者诉求,实行持续合理的股利分配政策”。

盈利指标持续下滑,管理层回应如何解决

三季报显示,报告期内,贵阳银行实现营业收入109.37亿元,同比下降4.42%,实现归属于母公司股东的净利润39.70亿元,同比下降6.81%。Wind数据显示,拆分单季度来看,贵阳银行已连续6个季度归母净利润同比下滑,同期的营收规模也有5个季度出现同比下滑。

贵阳银行在三季报中指出,受让利实体经济、调整资产结构、市场利率持续下行等因素影响,净息差有所收窄。

今日三季报业绩说明会上,有投资者提问贵阳银行管理层“从这两年贵行的经营业绩看,贵阳银行的营收和利润增长率很不理想和贵州省的GDP增长率相比很不匹配,请问造成这种增长率的明显反差,贵阳银行明显在经营上存在问题,请教一下主要原因何在?”

董事长张正海指出,随着贵州省产业结构调整的深化,在各项服务实体经济服务中小企业政策的引导下,我行多措并举支持地方经济发展,随着资产端利率下行,净息差和净利差有所下降,导致营业收入和净利润增长率在之前较高基数下出现放缓。

此外,张正海表示,当前银行经营环境出现新的变化,行业进入高质量发展阶段,商业银行在资产负债的摆布和节奏方面更加聚焦差异化竞争优势。张正海表示,后续我行将会加大投放力度,做好定价管理,强化成本管控,推动盈利指标保持平稳。

值得一提的是,三季报显示贵阳银行最新净息差为1.80%,较年初下降了38个基点,但较今年中报披露的1.81%仅下降了1个基点,说明贵阳银行的净息差已经逐渐企稳。

首席财务官李云在今日交流会上也表示,在净息差持续收窄的行业趋势下,我行在持续提高信贷投放能力的同时,持续加强负债成本管理,坚持“量价协调”发展理念,以实现“量、价、结构”的综合平衡为管理目标,持续调优存款期限结构,并不断增强金融市场交易和主动负债能力,控制同业负债成本,逐步修复净息差,2024年3季度净息差1.8%,预计年内保持基本稳定。

为何不良率有所好转,拨备率继续提升?

不少投资者注意到,贵阳银行的不良率三季度有所好转,但拨备覆盖率仍在继续提升。

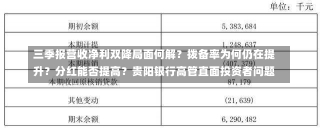

三季报显示,截止今年9月末,贵阳银行的不良贷款率为1.57%,较上半年末下降了0.05个百分点,较年初下降0.02个百分点;同期,拨备覆盖率进一步增至262.53%,较年初上升18.03个百分点。今年中报披露,截止今年6月末,贵阳银行的不良贷款率为1.62%,较年初上升0.03个百分点;拨备覆盖率为257.81%,较年初上升13.31个百分点。

在今日举行的业绩说明会上,有投资者提问为何三季报不良率有所好转,拨备率继续提升?行长盛军对此解释,我行不断拓宽不良贷款处置渠道,加大不良贷款处置力度,三季度处置一批存量不良贷款,不良率有所下降,同时减值准备计提力度不减,故拨备覆盖率有所上升。

财联社记者注意到,投资者对于贵阳银行有关调整拨备覆盖率也颇为在意。今年中报业绩说明会上,有投资者就曾针对提升拨备覆盖率一事发问贵阳银行管理层“是不是你们为了调节利润,想提多少就是多少?”当时贵阳银行管理层表示,我行严格按照管理程序,定期更新计量参数并计提资产减值,符合监管要求。

公司贷款增速放缓?贵阳银行管理层侧面回应

另外,值得关注的是,在今日举行的业绩说明会上,有投资者提问贵阳银行管理层“今年以来,公司贷款增速放缓,有何改善计划?”

贵阳银行行长盛军表示,截至9月末,本行对公贷款余额2947.32亿元,较年初长7.09%,略高于全省平均增速。四季度,本行将继续支持地方经济高质量发展,有力有效服务实体经济。

中报显示,截止今年6月末,贵阳银行各项贷款余额3,394.01亿元,较年初增加153.61亿元,增长4.74%,其中对公贷款(含贴现)余额2,907.24亿元,较年初增加155.18亿元,增长 5.64%。数据显示,贵阳银行今年第三季度对公贷款余额仅新增了40.08亿元。

三季报显示,贵阳银行的信贷投放主要围绕“五篇大文章”开展特色化经营,不断深耕区域,全力服务贵州现代化产业体系建设,围绕重点区域、重点行业、重点客户,不断加大对实体经济支持力度,全力构建高质量信贷业务体系。

还木有评论哦,快来抢沙发吧~